Imprensa

10/11/2021Em seis meses, famílias gastaram, com juros, o equivalente a 73% do auxílio emergencial pago em 2020

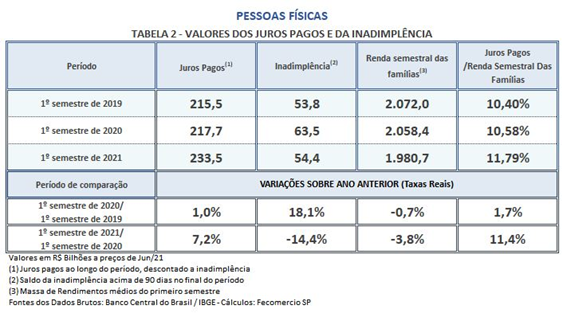

Foram 233,5 bilhões destinados ao pagamento de juros no primeiro semestre de 2021; gastos representam quase 12% da renda dos brasileiros, no período

As famílias brasileiras pagaram R$ 233,5 bilhões de juros no primeiro semestre de 2021, valor que corresponde a 73% de toda a injeção do auxílio emergencial de 2020 – quase 14 vezes o montante injetado do benefício na primeira metade deste ano. Os dados são de um estudo da Federação do Comércio de Bens, Serviços e Turismo do Estado de São Paulo (FecomercioSP), que também demonstra que este gasto representou cerca de 6% do Produto Interno Bruto (PIB) semestral e 11,79% da renda das famílias, no período. Os juros ocupam a segunda posição entre os itens de maiores despesas dos brasileiros, ficando atrás apenas do aluguel, e superando os custos totais, por ano, com educação, serviços de saúde e vestuário.

O estudo, que busca quantificar o volume de recursos destinados, nos primeiros seis meses de 2019, 2020 e 2021, para o pagamento dos juros dos empréstimos obtidos em operações de crédito livre – bem como os níveis de inadimplência, tanto pelas empresas (PJ) como pelas pessoas físicas (PF) –, evidencia que o auxílio distribuído pelo governo federal, que poderia incentivar ainda mais o consumo das famílias, beneficiando de maneira homogênea outros setores da economia, foi bastante comprometido com a quitação destas taxas, canalizadas pelo sistema financeiro.

Na primeira metade de 2021, por exemplo, os juros pagos pelas famílias e empresas representaram 7,7% do Produto Interno Bruto (PIB) semestral, somando R$ 323,7 bilhões – aumento de 7,5% ante o mesmo período de 2020. Apesar do pior momento da pandemia no País, com mais óbitos e novas restrições e medidas de isolamento social, o valor pago somente pelas famílias ficou 7,2% maior do que o registrado em igual período de 2020, já descontada a inflação.

A soma dos volumes destinados pelas pessoas físicas e jurídicas para a quitação de juros é superior ao total dos auxílios emergenciais distribuídos a mais de 63 milhões de brasileiros ao longo de 2020 (R$ 320,3 bilhões), e quase 20 vezes o que foi pago nos primeiros seis meses de 2021 (R$ 16,8 bilhões). As empresas desembolsaram R$ 90,2 bilhões para este propósito – valor 8,2% acima do registrado em 2020. Tal soma representa 2% do PIB semestral.

Exemplificando, o Programa Nacional de Apoio às Microempresas e Empresas de Pequeno Porte (Pronampe) liberou R$ 37,5 bilhões em recursos para mais de 500 mil negócios no ano passado. Isso significa que o montante de juros pagos pelas pessoas jurídicas, no primeiro semestre deste ano, é quase 2,5 vezes superior ao volume destinado pelo programa.

Inadimplência controlada

Quando se analisa o cenário da inadimplência entre as famílias, o valor de empréstimos atrasados há mais de 90 dias – que tecnicamente conceitua o termo –, exibiu queda de 14,4%, apontando R$ 54,4 bilhões no primeiro semestre de 2021. A taxa de inadimplência ficou abaixo da registrada no mesmo período de 2019. Após passar de 4,8%, no primeiro semestre de 2019, para 5,3%, em 2020, a taxa recuou para 4,1%.

Já entre as empresas, a inadimplência atingiu, em junho de 2021, a soma de R$ 18,5 bilhões, quedas de 13,7%, em comparação a 2020, e de 25,4%, em relação a 2019. Em valores absolutos, isso significa R$ 6,3 bilhões a menos no valor em atraso há mais de três meses. No fim do primeiro semestre do ano, considerando pessoas físicas e jurídicas, o saldo em atraso alcançou R$ 72,9 bilhões – quantia administrável e que correspondeu a apenas 22% do pagamento de juros no ano. Portanto, o valor transferido ao sistema financeiro no semestre foi 343% maior.

Com as Micros, Pequenas e Médias Empresas (MPMEs) obtendo o protagonismo nas operações de crédito nos primeiros seis meses de 2021, e a maior injeção de liquidez em conjunto com a oferta de outras linhas emergenciais – em especial destinadas aos pequenos negócios –, o nível de inadimplência geral foi reduzido de 2,7%, no fim do primeiro semestre de 2019, para 1,6%, em junho.

Crédito

Em 2021, no período analisado pelo estudo, tanto as concessões quanto o saldo das operações de crédito para pessoa jurídica avançaram, no comparativo anual, 1,2% e 5,1%, respectivamente. O ritmo, no entanto, foi menor que o registrado em 2020, quando a alta das concessões foi puxada pelas grandes empresas, que, em razão da assimetria de informações e da maior facilidade na obtenção do crédito em relação às pequenas, se anteciparam e reforçaram o caixa no primeiro trimestre do ano.

Já entre pessoas físicas, a primeira metade de 2020 apontou crescimento de 6,6% em relação ao mesmo período de 2019. As concessões, entretanto, foram 5,5% inferiores, na mesma base de comparação, graças ao posicionamento mais conservador dos bancos e à cautela das famílias em comprometer a renda. Com a retomada das atividades, em 2021, o saldo das operações de crédito e as concessões acumuladas no período cresceram, respectivamente, 10,1% e 11,9%, em relação ao ano passado.

Necessidade de soluções estruturais

O crédito no Brasil impõe um custo elevado tanto para os lares como para as empresas, retirando da sociedade quase 8% do PIB semestral, a título de pagamento de juros. Os valores historicamente altos no País são consequência direta do desequilíbrio das contas públicas, geradoras de déficits anuais expressivos que inflam uma dívida crescente e gigantesca a ser financiada diariamente no mercado, com taxas mais caras pelo risco de descontrole. Neste contexto, no qual o Estado é o grande tomador de recursos, o montante de crédito disponível para a sociedade é menor e mais disputado, encarecendo as operações de crédito.

Para a FecomercioSP, a importância do controle fiscal, mediante reformas estruturantes, é óbvia e, agora, muito mais explícita. Minimizar e postergar esta questão implicará a permanência de uma sociedade exaurida por uma carga tributária de 35% do PIB e obrigada a pagar quase 8% do PIB semestral em juros, a fim de manter o nível de consumo, arcando com as consequências de um Estado gigantesco que gasta muito (e mal) e, ainda, absorve a maior parte do crédito nacional para fazer frente a este desregramento.

Nota metodológica

O estudo utiliza as informações disponibilizadas pelo Banco Central do Brasil (BCB) em suas notas sobre operações de crédito livre realizadas pelo sistema financeiro nacional, representando, portanto, apenas as operações formais de empréstimos e não contemplando as lastreadas em recursos direcionados. As estimativas são baseadas na Pesquisa Nacional por Amostra de Domicílio (PNAD) e Pesquisa do Orçamento Familiar (POF) do Instituto Brasileiro de Geografia e Estatística (IBGE). Para permitir a comparabilidade entre os valores entre os semestres, os dados nominais foram atualizados com base no índice oficial de inflação, do Índice Nacional de Preços ao Consumidor Amplo (IPCA), também do IBGE, e trazidos a preços de junho de 2021.